Вы узнаете, что такое ИИС, его особенности и преимущества, какой срок у ИИС, как получить налоговый вычет с примерами, какие активы нельзя купить на ИИС

52 000 руб. просто так, и даже делать ничего не нужно – именно так начинается большинство статей про ИИС – индивидуальный инвестиционный счет. Отчасти это правда. Я сам себе открывал ИИСы (да, мой текущий ИИС не первый) именно для такой цели. И если я торговать на нем не буду, то свой налоговый вычет получу уж точно.

Я постараюсь рассказать про ИСС максимально просто. А чтобы вам было интересно, расскажу несколько фактов, которые без труда вы вряд ли найдете на просторах интернета.

Как появился ИИС?

Финансовый рынок в России еще довольно молод, по сравнению с рынками развитых стран. Это касается всех его направлений: от корпоративного управления и соблюдения прав собственности до работы всей его инфраструктуры. Если в Европе история рынка насчитывает несколько столетий, то в России всего три десятка лет.

Главной функцией рыка является переток денег. От тех, у кого они в избытке, тем, кому они нужны. Основным источником такого перетока являются сбережения населения. Но как заставить людей принести свои кровно заработанные на фондовый рынок? Тем более, что у многих сама фраза “фондовый рынок” вызывает панический страх.

Решить проблему должны были Индивидуальные инвестиционные счета, которые заработали в России с 1 января 2015 г.

Для мировой экономики ИИС не является чем-то инновационным. В штатах с 70-х годов активно используются индивидуальные пенсионные счета (IRA), аналог российского ИИС. Или индивидуальные сберегательные счета в Великобритании – ISA.

ИИС – это самый обычный брокерский счет. Только с особым льготным режимом налогообложения и рядом ограничений на покупку активов. Таких льгот два вида.

Первый:

Это получить от государства 13 процентов от внесенной суммы, в виде возврата, уплаченного вашим работодателем или вами подоходного налога.

Его называют тип “А”.

Второй:

Это возможность не платить налог с того дохода, который вы получаете от операций на ИИС.

Его называют тип “Б”.

Например, купили ценную бумагу дешевле, затем продали дороже. У нас получилась прибыль. Так вот, тип вычета “Б” позволяет не платить налог с этой прибыли. Объединить эти два вычета, к сожалению, нельзя. Но даже одного из них достаточно, чтобы значительно улучшить результат вложений. Ведь у нас появляется возможность не только заработать на фондовом рынке, но и получить бонус от государства.

Особенности ИИС

Чтобы понять, какие бонусы и за что предоставляются владельцу ИИС, необходимо понять цели, которые преследует Минфин.

Первое: создать у населения культуру долгосрочных вложений. Это полезно для разгрузки пенсионной системы и для привлечения на фондовый рынок новых денег. Поэтому минимально рекомендованный государством срок ИИС – 3 года. Хотя, на самом деле, ИИС бессрочен. Мы можем пользоваться им хоть 20 лет. Да и закрыть при необходимости его можно раньше 3 лет. Однако, в этом случае, мы потеряем налоговую льготу.

Второе: привлечь именно новые деньги. И именно в российский рынок. Это значит, что внести на ИИС можно только деньги и только рубли. Ценные бумаги или валюту внести не получиться.

Раз государство заинтересовано в деньгах новых и длинных, то любой вывод, как денег, так и ценных бумаг, приведет к закрытию ИИС. И, как следствие, потери налоговой льготы.

И, наконец, третье. Государство хочет исключить любые злоупотребления. Поэтому мы можем открыть только один ИИС и только у одного брокера.

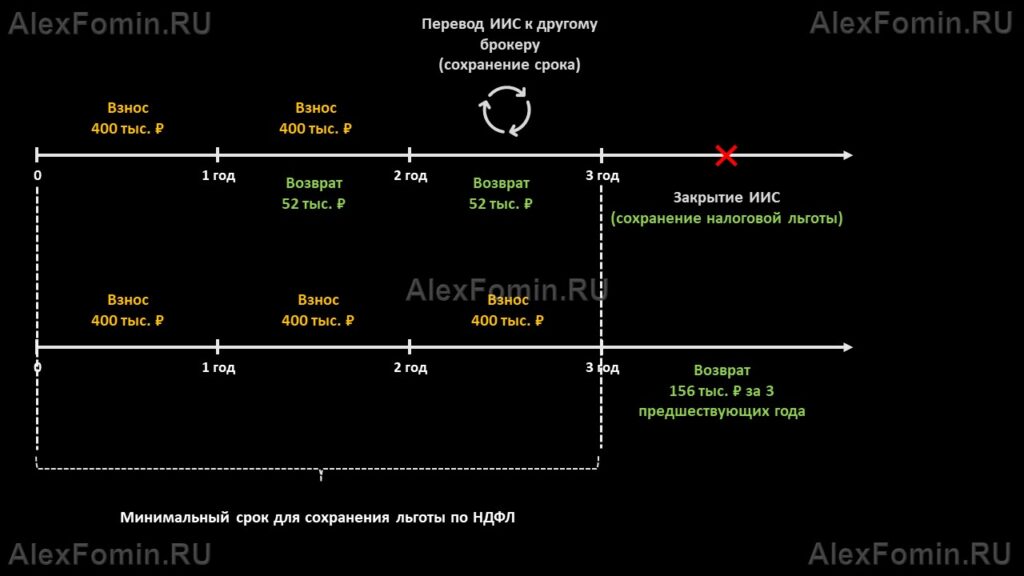

Конечно, бывают ситуации, когда нам захотелось поменять брокера. В этом случае допускается перевод активов ИИС от одного брокера к другому. Процедура не простая, связана с переводом бумаг, так называемым междепозитарным переводом. Это как если бы мы переводили деньги, только здесь переводятся ценные бумаги. Старый ИИС прекращает своё действие. При этом общий срок ИИС сохраняется, как и сохраняются все налоговые льготы. Уложиться нужно обязательно в месяц. Иначе, наказание – потеря льготы. В итоге, у нас должен остаться только один ИИС. Наличие двух ИИС сроком более одного месяца – тоже потеря льготы.

Кроме того, законодательно ограничена сумма вносимых на ИИС денег. Максимум – это 1 млн. рублей в год. Больше этой суммы брокер принять просто не имеет права. А вот размера минимального взноса не существует. То есть, сам факт открытия ИИС не обязывает нас вносить на него деньги. Поэтому, если в какой-то год мы вообще не внесем деньги, то ничего страшного не будет.

Подведем итог.

ИИС это – обычный брокерский счет с возможностью получения налоговых льгот. Чтобы этими льготами воспользоваться, необходимо:

- Чтобы ИИС существовал более 3 лет.

- ИИС может быть только один. С него нельзя выводить деньги и ценные бумаги, за исключением перевода ИИС к другому брокеру.

- Вносить на ИИС можно только деньги, и только рубли, но не более 1 млн. руб. в год.

Раз для нас вводят такие неприятные ограничения, то, наверное, и должны быть определенные льготы. Сейчас мы их подробно разберем.

Преимущества ИИС

Вообще, вопрос про ИИС – это больше вопрос налогообложения, нежели инвестирования.

Налоговый вычет с внесенных на ИИС денег по типу “А”

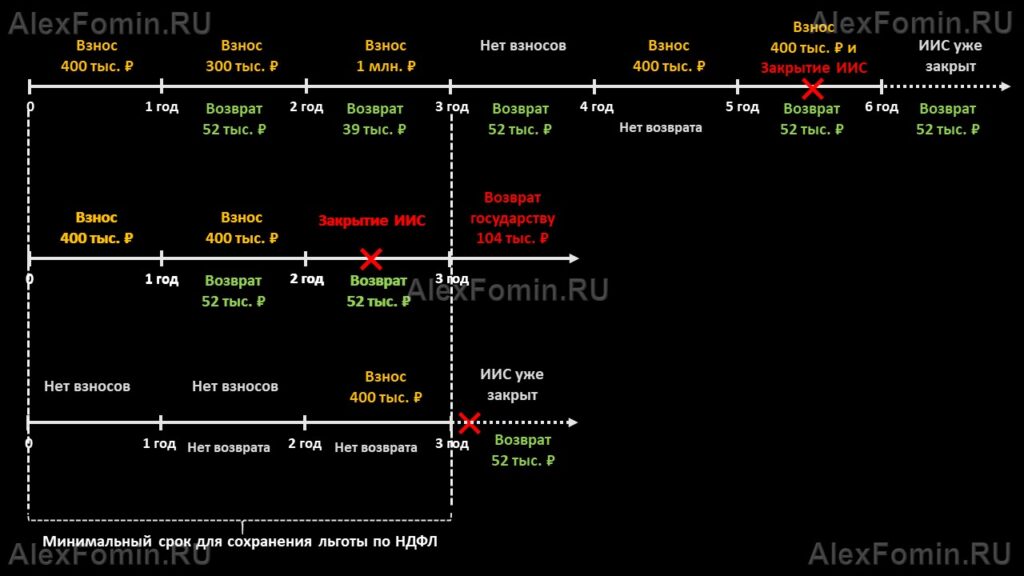

Тип вычета “А” предполагает, что нам дадут 13% от внесенных в этом году денег. То есть, в одном году мы внесли какую-то сумму, в следующем получили с неё 13%. Еще раз внесли, через год снова получили 13%. Если в каком-то году не внесли, то и в следующем году не получим. Максимальная сумма, с которой мы можем получить возврат, составляет 400 тыс. То есть 13% от 400 тыс. это и есть те самые 52 тыс.

Ранее я говорил, что максимальная сумма, которую можно внести на ИИС, это 1 млн. руб. Это действительно так. Но налоговый вычет, то есть возврат 13%, мы можем получить лишь с суммы в 400 тыс. руб. Поэтому, если вы решили воспользоваться именно этим вычетом, то вносить сумму больше 400 тыс. руб. я не вижу никакого смысла. С большей суммы возврат подоходного налога вы все равно не получите. А вот ликвидность эти деньги потеряют на довольно долгое время.

Стоит отметить, что государство не занимается меценатством. И для того, чтобы мы могли получить возврат 13%, они должны быть сначала уплачены нами государству в виде налога с нашего дохода:

- от зарплаты;

- от сдачи в аренду каких-нибудь помещений, например, квартиры;

- по договорам гражданско-правового характера, например, если вы фрилансер;

- ИП на общей системе налогообложения.

Если вы не попадаете в данный список, то есть не платите НДФЛ, то и возвращать 13% вам просто не с чего. Данный тип налогового вычета подходит, если у вас стабильная, белая, высокая заработная плата.

Очевидно, что если в какой-то год мы не вносили деньги на ИИС, или у нас не было облагаемого НФДЛ дохода, то на следующий год никакого вычета мы не получим.

Как получить налоговый вычет по ИИС по типу “А”

Как узнать, сколько налогов за нас заплатил работодатель? Например, если вы ежемесячно получаете на свою зарплатную карту свыше 29 тыс., то это означает, что работодатель заплатил за вас 52 тыс. рублей налога за год. Их-то мы и можем вернуть, внеся на ИИС 400 тыс.

- 29 тыс. руб. / 0,87 = Зарплата по трудовому договору

- Умножаем на 12 мес. = Годовой доход

- Умножаем на 13% = сумма уплаченного работодателем НДФЛ

Если ваша зарплата меньше, то и вернуть вы сможете меньше. Например, если ваша зарплата 20 тыс. руб., то налога за вас заплатили всего 36 тыс. руб. Вот их-то вы и сможете вернуть. Однако вносить на ИИС нужно будет уже не 400, а всего 276 тыс. руб.

276 000 руб. * 13% = 35 880 руб.

С другой стороны, если наш доход выше 29 тыс. руб. чистыми, то вернуть мы можем только 52 тыс., даже внеся на ИИС более 400 тыс. руб. 52 тыс. руб. – это потолок!

Есть известный пример, когда человек открывает ИИС, допустим, в начале или в конце года. Держит его все время пустым, и в конце третьего года вносит на него 400 тыс. Затем закрывает ИИС, выводя все деньги, а дальше подает декларацию в ФНС и просит перечислить ему 52 тыс. руб.

Далее человек открывает новый ИИС, снова ждет три года и повторяет процедуру. Повторять можно до бесконечности. Обратите внимание, срок три года считается именно от даты открытия ИИС, а не от даты внесения денег.

Пока это работает. Но, как вы понимаете, в этом случае ИИС не решает те задачи, для решения которых он был придуман. А именно – привлечение на рынок новых длинных денег. Полагаю, что не так далек тот день, когда эту лазейку прикроют.

ИИС стоит воспринимать как инструмент долгосрочного накопления. Например, на достойную старость.

Совмещение вычетов по ИСС с другими типами вычетов

Стоит отметить, что если вы параллельно получаете еще какие-либо налоговые вычеты:

- имущественный, например, при покупке квартиры

- социальный, например, от взносов в накопительное или инвестиционное страхование жизни, лечение и образование

то в этом нет ничего страшного. Их можно получать все сразу. Лишь бы зарплата позволяла, и, как следствие, уплаченный подоходный налог.

Ранее мы рассматривали потерю льготы. Так вот, к ИИС типа “А” это относится в первую очередь. Потому что если мы закроем ИИС ранее трех лет и уже успели получить от государства деньги, то их придется вернуть.

Налоговый вычет с внесенных на ИИС денег по типу “Б”

Для ИИС типа “Б” это не так критично. Его особенность в том, что с вас не удержат налог с прибыли от операций с ценными бумагами. Проще говоря, купи-продайки. Такой тип ИИС подойдет тем, у кого нет дохода облагаемого НДФЛ или активным трейдерам, которые постоянно покупают-продают ценные бумаги. Причем здесь важна именно активная торговля. Потому что если мы просто купим ценные бумаги, например, с целью получения дивидендов, и будем держать их несколько лет, то, поверьте, ИИС нам не нужен. В нашей стране существует специальная налоговая льгота для таких случаев. Она так и называется – льгота на долгосрочное владение ценными бумагами (ЛДВ). Её смысл в том, что мы не заплатим налог с дохода от продажи ценных бумаг, если продержим их больше трех лет.

В ИИС типа “Б” вряд ли есть смысл ограничивать себя 400 тыс. А воспользоваться всей суммой в 1 млн. руб. ежегодного взноса. Однако, учитывайте, что активная торговля предполагает повышенные риски и потребует от вас особых навыков и компетенций.

В то же время в ИИС типа “А”, несмотря на возможность вернуть 52 тыс., налог от купли-продажи ценных бумаг все же есть. И брокер обязательно исчислит и удержит его. Все, как на обычном брокерском счете. Точно так же удержит налог с дивидендов по акциями, с купонов по облигациям.

Особенности получения налоговых вычетов с внесенных на ИИС денег

Что интересно, когда мы открываем ИИС, то в документах мы нигде не указываем тип налогового вычета, которым хотим воспользоваться. Брокеру эта информация, собственно, и не к чему. Ведь льготой занимается ФНС, а не брокер. Поэтому с момента открытия ИИС у нас есть до трех лет, чтобы определиться с тем, какой льготой мы хотим воспользоваться. Например, мы открыли ИИС, три года вносили по 400 тыс., торговали, и решили, что нам больше подойдет вычет по типу “А”. Тогда просто подаем декларацию, и налоговая возвращает нам три раза по 52 тыс. руб. То есть, 156 тыс. руб. После этого наш выбор будет зафиксирован. Его нельзя будет поменять до закрытия старого и открытия нового ИИС.

Само по себе получение вычета не представляет никакого труда. Достаточно просто подать декларацию на сайте налоговой, приложив несколько простых документов:

- 2-НДФЛ, получаете у работодателя

- Извещение/договор/заявление (с отметками брокера) об открытии ИИС

- Документ, подтверждающий зачисление денег на ИИС (справка от брокера/платежный документ от банка)

Ранее было отмечено, что на ИИС есть ряд ограничений на покупку активов. Но не стоит переживать из-за этого, они не существенные. На ИИС можно купить только обращаемые на российском рынке бумаги. Это почти все бумаги Московской биржи. А вот полюбившиеся многим ОФЗ-н, я сейчас именно про народные, к таким бумагам не относятся. И купить их на ИИС не получится. Их можно купить только на обычный брокерский счет, у аккредитованного банка-агента.

Перспективы развития ИИС

В последние годы государство активно развивало тему ИИС. Стоит отметить два ключевых новшества.

Первое – это представленная концепция развития ИИС типа “Б”. Она включает ряд существенных изменений. Максимальную сумму взноса на ИИС планируют увеличить в два раза с одного до двух млн. руб. Причем, если кто-то не воспользовался максимальным лимитом и не внес в одном году все 2 млн., то в следующем он может доложить невнесенную сумму сверх этих 2 млн. руб. Кроме того, может появиться возможность частичного изъятия денег с ИИС до 50% и возможность вернуть их на ИИС обратно. Однако такое изъятие будет возможно лишь в тяжелых жизненных ситуациях. Например, если эти средства потребовались человеку на лечение, либо на первый взнос в ипотеку.

Идет большая дискуссия по поводу открытия сразу нескольких ИИС. Рассматриваются три возможных сценария:

- Возможность открытия основного и дополнительного ИИС. При этом ввод и вывод денег будет работать только для основного счета.

- Дать возможность раз в год открывать новый ИИС у разных брокеров.

- Самый либеральный: это возможность открывать ИИС сколько угодно и где угодно. Однако вычет по типу “А” можно будет получить все равно только по одному ИИС.

Дискуссия о страховании ИИС

И, наконец, самая ожидаемая норма — это возможность страхования ИИС, по аналогии со страхованием вкладов. Идея не новая, она была придумана с оглядкой на зарубежный опыт. Причем не только развитых, но и развивающихся стран. По мнению ЦБ, если такой опыт окажется удачным, то его можно будет распространить и на обычные брокерские счета. Реализация системы подобной страхованию вкладов могла бы принести много пользы всем участникам рынка. Так государство смогло бы сделать фондовый рынок более привлекательным для частных инвесторов, эмитенты могли бы привлечь больше денег для развития бизнеса, а брокеры смогли бы увеличить свою клиентскую базу.

Поэтому, 21 июня 2017 года Госдума в первом чтении приняла проект Закона “О страховании инвестиций физических лиц на индивидуальных инвестиционных счетах”. Но, к сожалению, до настоящего времени он так и остается проектом. Дело в том, что, по задумке ЦБ, нужно создавать специальный фонд страхования инвестиций. Он должен быть отделен от фонда АСВ и между ними не должно быть никакого перекрестного финансирования. В случае его дефицита вся система не гарантируется и не обеспечивается государством. Поэтому, при банкротстве проф. участника, у системы гарантирования может попросту не хватить денег для выплаты компенсаций. В связи с чем законопроект и вызвал много вопросов у участников рынка.

Что же касается банкротства брокеров и выбора надежного брокера – рекомендую почитать вот эту статью.

Надеюсь, мне удалось рассмотреть основные вопросы функционирования ИИС, с радостью отвечу на комментарии.

Добавить комментарий