Вы узнаете, как брокеры используют бумаги клиентов, Финам, БКС, Тинькофф. Учет ценных бумаг. Кто надежнее банк или брокер, кого выбрать. Как не потерять бумаги

Доброго времени суток, дорогие друзья! Решил написать статью о том, как ведется учет ценных бумаг, и принципы их хранения, и почему эту тему так не любят брокеры. Почему этот вопрос важен для нас? С каким трудностями мы можем столкнуться, и как их избежать? На эти вопросы я отвечу в данной статье.

Оглавление

Раньше информацию о хранении и учете ценных бумаг было практически не найти в интернете, а узнать какие-либо интересующие клиента нюансы можно было только у профильных юристов. Многих попросту не волновал этот вопрос, так как люди считали, что «какой смысл переживать о выборе брокера, ведь мои деньги вложены в ценные бумаги, которые хранятся в депозитарии, и, в любом случае, я смогу их забрать обратно». Но 2022 год заставил всех резко пересмотреть своё отношение и к брокерам, и к депозитарной системе.

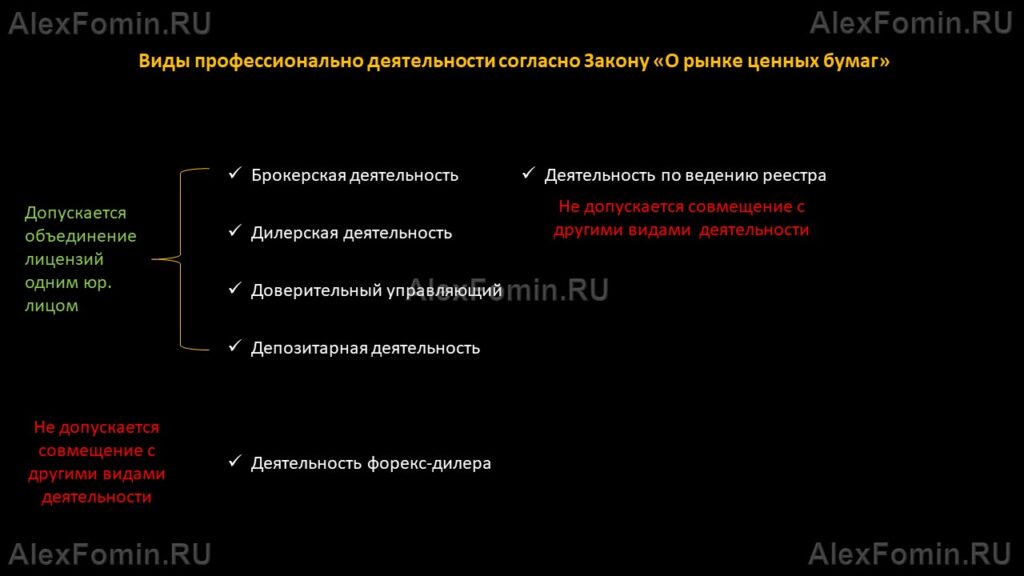

Виды профессиональной деятельности на рынке ценных бумаг

Для начала надо понять как ведется лицензирование на рынке ценных бумаг. Главой 2 ФЗ № 39 “О рынке ценных бумаг” определены роли профессиональных участников рынка ценных бумаг:

- Брокер

- Дилер

- Доверительный управляющий

- Депозитарий

Также Закон определяет деятельность форекс-дилера и держателя реестра. Но, так как к брокерскому обслуживанию они не относятся, мы их рассматривать не будем.

Кстати, довольно часто путают понятия управляющая компания и доверительный управляющий. Это абсолютно разные организации с разным задачами и законодательным регулированием. Брокерские счета могут открывать только профессиональные участники рынка, т.е. доверительный управляющий и брокер. Управляющая компания к ним не относится. Она управляет ПИФами, пенсионными и страховыми резервами, ипотечным покрытием, а вот брокерские счета не открывает.

Закон допускает наличие у одного юридического лица сразу нескольких лицензий: Брокера, Дилера, Доверительного управляющего и Депозитария (представлено на рисунке). Чем, несомненно, пользуются проф. участники. Потому брокер почти всегда является депозитарием для своих клиентов.

Как ведется учет ценных бумаг?

Итак, мы не можем просто прийти на биржу и попросить выдать нам то или иное количество ценных бумаг. Для этого нам нужен посредник – профессиональный участник, юридическое лицо – брокер.

Для покупки бумаг мы должны передать брокеру деньги. Брокер должен эти деньги где-то учитывать и хранить купленные для нас бумаги. Для этого он открывает специальный счет – брокерский. Как вы, наверное, поняли, брокерский счет состоит из двух частей. Первая – счет для “расчетов”, на нем учитываются деньги, и вторая – это счет-депо, на нем учитываются бумаги.

Здесь можно привести аналогию с деньгами. Мы можем положить тысячу рублей в карман, а можем на банковский счет. В том и другом случае у нас не будет сомнений, что это наши деньги. То же самое и с ценной бумагой. Мы можем положить её в ящик стола, а можем на счет-депо. В любом случае, это будет наша бумага.

Мы вносим деньги на брокерский счет, отдаем приказ брокеру на покупку какой-нибудь бумаги, и она зачисляется на наш счет-депо. Пока эта бумага находится на нашем счете, мы являемся её владельцем. И имеем право на получение купонов и дивидендов, т.е. выплат по своим вложениям. Когда нам надоело быть владельцем бумаги, мы опять отдаем брокеру приказ на продажу. Тогда с нашего счета-депо эта бумага списывается. А на торговый счет, т.е. счет для расчетов, зачисляются деньги.

Как брокер может пользоваться активами клиента?

Теперь самое интересно, я постараюсь попроще.

Брокер, как юридическое лицо, открывает в банке расчетный счет, на котором учитываются деньги самого брокера. А для учета денег клиентов открывается специальный брокерский счет. Причем важно понимать, что спец. брокерский, просто так называется “брокерский”. Деньги, которые на нем лежат, это деньги клиентов. И этот счет также открывается в том банке, с которым у брокера заключен договор. Например, «Цифра брокер» (прежде «Фридом Финанс») имеет счет не только во «Фридом Банк», но и в Альфа-Банке.

На этом счете могут находятся деньги всех клиентов брокера. Все вместе! Причем у банка они не разделяются по клиентам. Он видит лишь общий остаток. Единственное место, в котором будет указано, у какого клиента сколько денег – это внутренний учет самого брокера. [Положение ЦБ от 31.01.2017 N 577-П “О правилах ведения внутреннего учета профессиональными участниками рынка ценных бумаг, осуществляющими брокерскую деятельность, дилерскую деятельность и деятельность по управлению ценными бумагами”].

Когда брокер использует ценные бумаги клиентов

Давайте подумаем, как деньги клиентов могут оказаться на счете самого брокера? По Закону, просто так взять и перечислить их себе на счет брокер не имеет права. Но он совершенного легко может создать у себя такое право, просто прописав его в регламенте на брокерское обслуживание.

Клиент, когда открывает брокерский счет, зачастую подписывает лишь анкету-заявление, где соглашается с этим регламентом. В этот момент сам регламент он не видит, а видит лишь ссылку на него. Размещен регламент, как правило, на сайте брокера. И в жизни его мало кто читает.

То же самое касается и бумаг клиента. То есть, на одном и том же счете-депо могут находиться бумаги разных клиентов. Брокер может использовать эти бумаги для сделок маржинального кредитования. Например, когда один клиент хочет совершить сделку “с плечом”, то брокер ему предоставляет не свои ценные бумаги, а бумаги другого клиента. Тому клиенту, у которого брокер взял эти бумаги, он ничего не платит (в большинстве случаев), а с того, которому он их предоставил, берет довольно существенный процент.

Фактически, брокер бесплатно использует ценные бумаги клиентов, зарабатывая на маржинальном кредитовании других клиентов. Вот почему для брокера это выгодно.

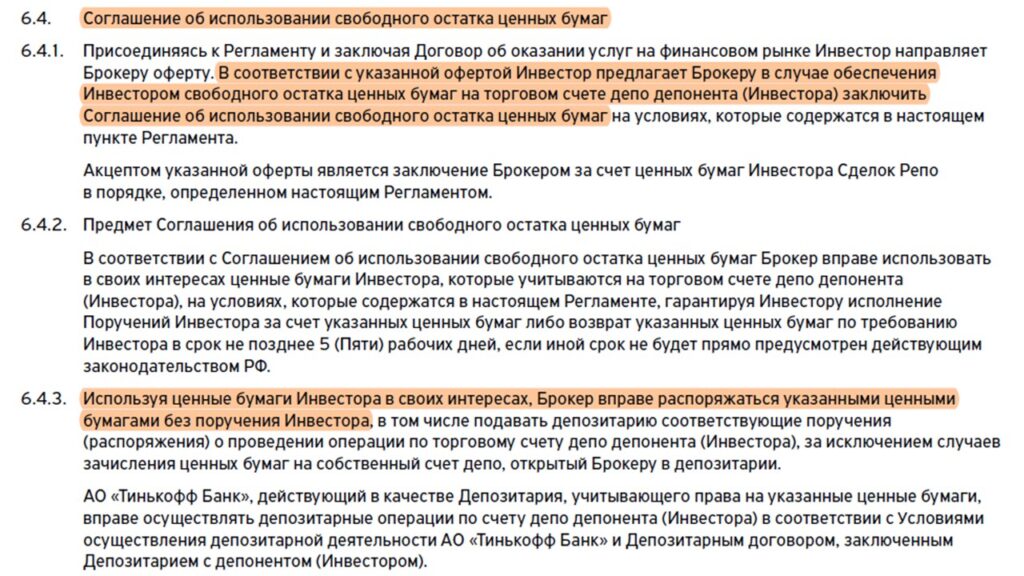

Брокер может использовать ценные бумаги клиентов в сделках РЕПО. Т.е., когда бумага в натуральным смысле продается, только с условием обратного выкупа [ст. 51.3. Договор репо ФЗ N 39 “О рынке ценных бумаг”].

Как ведется учет ценных бумаг у известных брокеров: Тинькофф, БКС, Финам

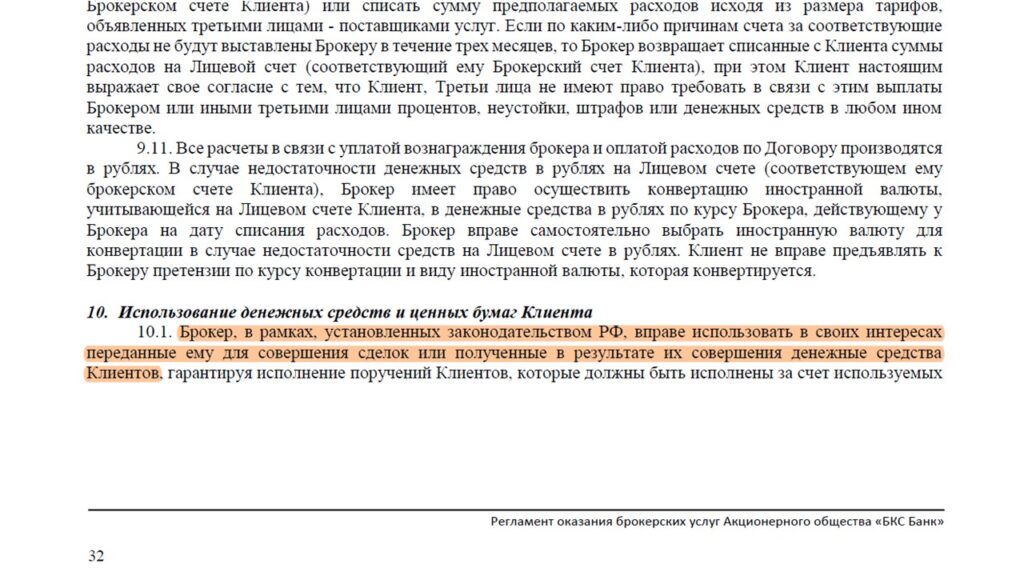

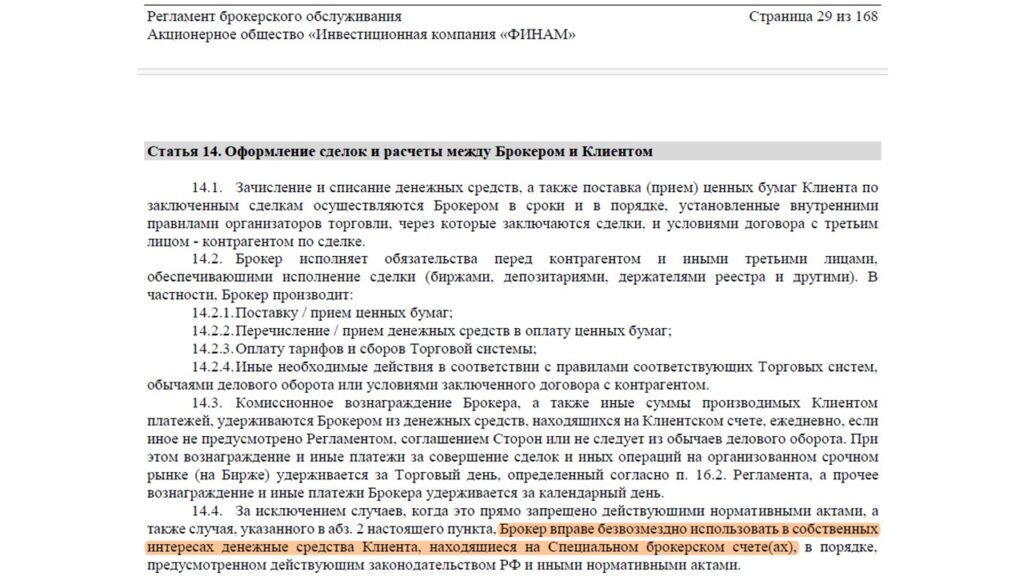

Большинство брокеров работают сегодня именно по описанный выше схеме. В том числе Финам, БКС, Тинькоф. В их регламентах указано право распоряжаться активами клиентов. Вот лишь несколько примеров:

1. Тинькофф

2. БКС.

3. Финам

Брокер вправе использовать в своих интересах денежные средства, находящиеся на специальном брокерском счете (счетах), если это предусмотрено договором о брокерском обслуживании, гарантируя клиенту исполнение его поручений за счет указанных денежных средств или их возврат по требованию клиента. Денежные средства клиентов, предоставивших право их использования брокеру в его интересах, должны находиться на специальном брокерском счете (счетах), отдельном от специального брокерского счета (счетов), на котором находятся денежные средства клиентов, не предоставивших брокеру такого права. Денежные средства клиентов, предоставивших брокеру право их использования, могут зачисляться брокером на его собственный банковский счет. [ст. 3 ФЗ N 39 “О рынке ценных бумаг”]

Что же здесь такого, спросите вы? Пусть пользуются, ведь брокер гарантирует исполнение сделок и выплату денег по первому требованию. А то, что здесь могут возникать довольно серьезные риски. Например, брокер может заложить бумаги клиентов и не суметь их вовремя выкупить обратно. Или перевести деньги со спец. брокерского на свой расчетный, далее в сделку и обанкротиться.

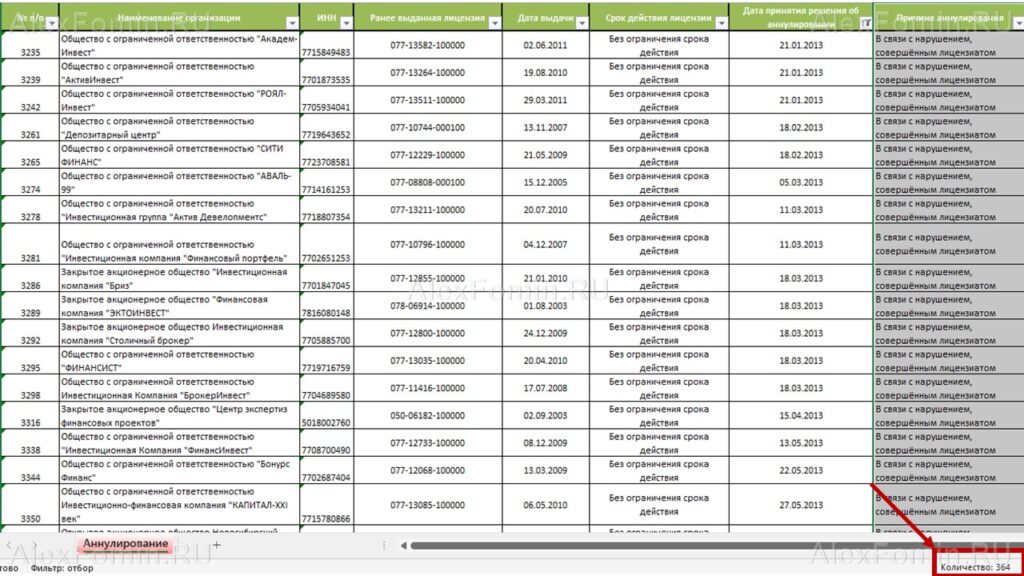

Практика аннулирования лицензий брокеров

Так, на сайте ЦБ опубликован список профессиональных участников с аннулированными лицензиями [ссылка здесь]. Только вдумайтесь, за последние 10 лет с формулировкой “В связи с нарушением, совершённым лицензиатом” ЦБ прекратил деятельность 364 брокеров/депозитариев. Среди них были довольно большие брокеры с долгой историей.

Стоит еще отметить, что право пользоваться своими активами дает сам клиент. И он же может отозвать это право, потребовав от брокера открыть ему отдельный специальный брокерский счет. Тогда на этом счете будут отдельно учитываться активы этого или же нескольких клиентов, которые также не дали права брокеру пользоваться своими деньгами и бумагами.

Оформляется это довольно просто. Нужно лишь заключить дополнительное соглашение к договору на брокерское обслуживание. Но надо понимать, что такое сотрудничество брокеру не выгодно. Ведь большая часть его доходов получается за счет предоставления займов бумагами и деньгами клиентов, поэтому с клиента, кому открыли индивидуальный специальный брокерский счет, может взиматься дополнительная комиссия.

Но защиты здесь намного больше. Так как при банкротстве брокера клиенты, кто не давал право пользоваться своим активами, довольно быстро заберут их обратно. Тем же, кто разрешил, таких, пожалуй, большинство, предстоит ожидание в очереди кредиторов.

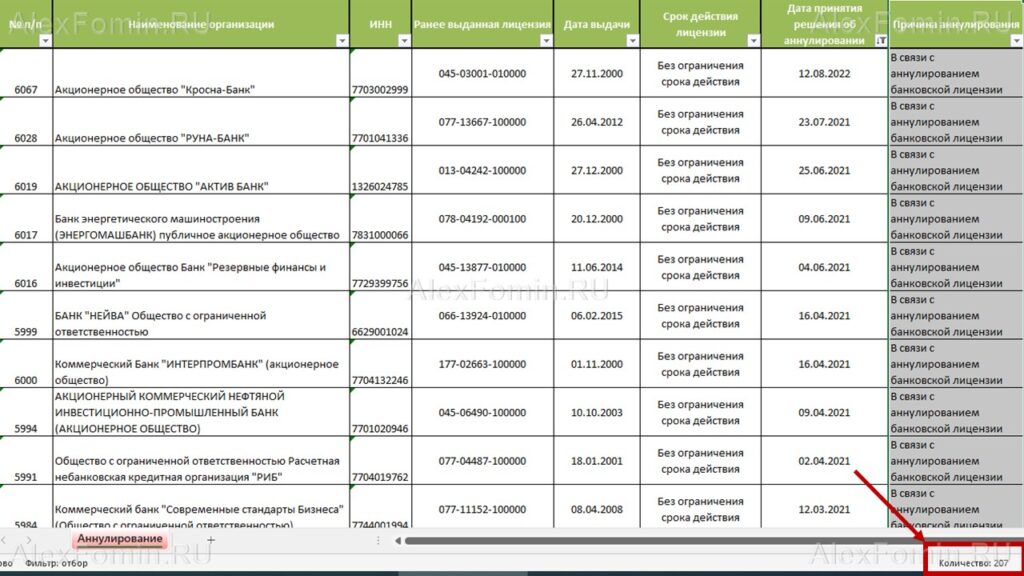

Практика аннулирования брокерских/депозитарных лицензий у банков

Часто брокерские услуги предоставляют банки. Для этого им так же нужно будет получать лицензию на брокерскую, депозитарную и дилерскую деятельность. Но, в отличие от проф. участников, в чистом виде эти лицензии как бы подчинены главной лицензии на банковскую деятельность.

Центральному банку достаточно отозвать лишь её, и подчиненные лицензии проф. участников также будут автоматически аннулированы.

На первый взгляд, брокер здесь в более выигрышном положении. Ведь при аннулировании одной лицензии, например брокерской, он может сохранить другие. Но нет. На практике ЦБ аннулирует сразу все.

Учитывая все выше сказанное, при открытии брокерского счета/ИИС я бы смотрел только на крупные банки. К тому же из перечня системно значимых. Этот список можно посмотреть по ссылке на сайте ЦБ. А, в идеале, даже на банки с гос. участием. Помимо надежности, это еще и очень удобно. Открывая брокерский счет в гос. банке, вы можете получать купоны и дивиденды на карту этого банка, с неё же заводить и выводить деньги с брокерского счета.

Я постарался рассмотреть наиболее значимые вопросы касательно сохранности своих активов у брокера. С радостью отвечу на ваши вопросы.

До новых встреч.

Добавить комментарий