Вы узнаете, как сформировать инвестиционный портфель используя портфельный подход и финансовое планирование, какие активы выбрать, акции, облигации, депозит

Я уже писал о том, как важно для человека определиться с финансовыми целями и сроками их достижения. Теперь давайте подумаем, как в действительности мы можем достигнуть этих целей? Для этого мы должны организовать правильное финансовое планирование, и поможет нам портфельный подход.

Оглавление

Цель портфельного подхода – реализовать мечту человека за счет накопления необходимой суммы денежных средств. Он решает две задачи: защитить сбережения от фактической потери и сохранить при этом покупательскую способность денег.

С помощью портфельного подхода мы создаем баланс между кратко-, средне- и долгосрочными финансовыми целями, достигаем оптимального использования финансовых ресурсов.

Согласно портфельного подхода, все финансовые средства человека рассматриваются в рамках одного портфеля.

Ликвидная часть портфеля и финансовое планирование

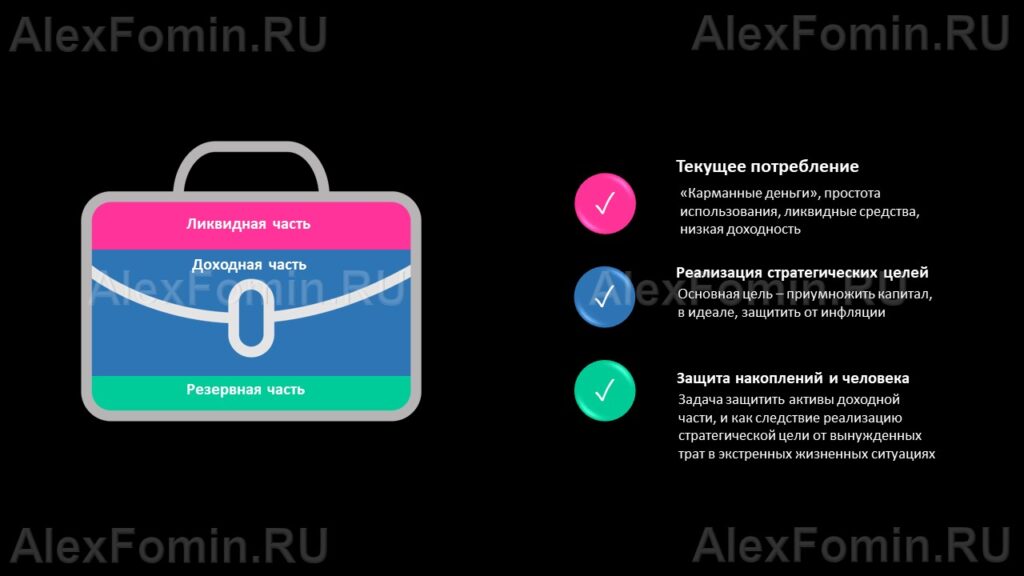

Первая часть портфеля называется ликвидная. Она соответствует краткосрочным финансовым целям (о том, какие бывают цели по срокам, можно почитать по ссылке). Фактически, ликвидная часть — это карманные деньги. Их основная задача – обеспечить текущее потребление. Финансовые инструменты, входящие в данный раздел портфеля, характеризуют простота использования, доступность и низкая доходность, либо вообще отсутствие доходности. Например, это могут быть кредитные карты, вклады и накопительные счета, краткосрочные облигации, ETF денежного рынка.

Доходная часть портфеля и финансовое планирование

Вторая часть портфеля как раз является самой важной. Она отвечает за реализацию масштабных целей человека, решает задачу преумножения капитала, его защиты от инфляции. Например, это могут быть образование детей/внуков, свадьба детей/внуков, достойная старость, масштабная покупка. Финансовые инструменты, которые здесь используются, как правило, связаны с фондовым рынком. Это может быть самостоятельная торговля на бирже (Брокерский счет/ИИС), либо использование услуг доверительного управления через ПИФ или доверительного управляющего, вложение в фонды негосударственного пенсионного обеспечения, покупка драгоценных металлов и т.п.

Поскольку доходная часть портфеля отвечает за реализацию самых важных целей человека, то здесь важно не только защититься от инфляции, но и просто не потерять деньги. Чтобы инструменты, в которые вкладывается человек, были сами по себе надежны. Большую роль здесь играет время. Ведь чем более существенный горизонт инвестирования мы возьмем, тем сильнее мы снизим риск и повысим доходность. О том, как как влияет время на результаты инвестирования, вы можете прочитать по ссылке.

От того, насколько грамотно человек подойдет к формированию доходной части своего портфеля, будет зависеть, сможет ли он реализовать свои мечты.

Ошибки предпринимателей в личном финансовом планировании

Работая с людьми, которые являются предпринимателями, мне часто приходилось слышать: «да что там ваш портфельный подход и фондовый рынок, вон у меня бизнес какой, я лучше буду в него инвестировать».

Что ж, человек может быть успешным бизнесменом и суперпрофессионалом в своей сфере, при этом принимать на себя большие риски из-за несоблюдения элементарных принципов финансового планирования. Например, его бизнес в какой-то момент может перестать приносить доход, и на период этих трудностей ему будут нужны средства для жизни. Причем, не только для человека, но и для финансово зависимых от него людей (семья, престарелые родители). И если такого запаса не будет, ситуация может сильно усугубиться.

Иногда человек думает о том, что его сбережения могут понадобиться в бизнесе. Основная ошибка заключается в слиянии личных финансов с деньгами бизнеса и, если в какой-то момент бизнес станет убыточным, человеку придется финансировать его своими сбережениями, ставя под угрозу благополучие своё и своей семьи. Что будет, если сбережения вдруг закончатся, а бизнес прибыльным так и не станет?! Тогда волей-неволей ему придется выходить на поиск инвесторов, кредиторов, сокращение затрат, изменение бизнес-модели, либо банкротства. Только к этому времени у него может не остаться ни сбережений, ни бизнеса. В этом случае человек теряет не только свои сбережения, но источник дохода, а также стартовый капитал для реализации нового бизнеса. Это чрезвычайно тяжелое финансовое и психологическое состояние, способное довести человека вплоть до суицида.

Поэтому крайне важно разделять свои деньги и деньги бизнеса, создать целевую часть сбережений, которая не сможет быть потрачена ни на что, кроме как на обеспечение финансового благополучия лично своего и своей семьи.

Защитная часть портфеля и финансовое планирование

И, наконец, третья составляющая личного финансового портфеля — это резервная часть. Порой с людьми случаются ситуации, которые невозможно предугадать или спланировать, и для экстренного решения которых могут понадобиться крупные суммы денег. К таким ситуациям относится потеря здоровья человека или его близких, ущерб жилью, скажем, в результате пожара или потопа. И это действительно страшно. Например, в случае критических заболеваний, самыми распространёнными из которых являются онкологические и сердечно-сосудистые, объем средств на лечение может быть очень существенным.

Кроме того, человек, который потерял здоровье, не только перестает генерировать доход, оставляя без средств финансово зависимых людей, он еще становится для них обузой, вытягивая деньги из семейного бюджета. Все его сбережения уйдут на борьбу с недугом, он очень быстро “выест” и ликвидную и доходную часть финансового портфеля. А поскольку доходная часть формируется для реализации важнейших целей человека, и, порой, не только для себя, но для дорогих человеку людей, то выходит, что эти цели не будут достигнуты: не будет создан резерв себе на достойную старость, дети не получат хорошего образования, не будут обеспечены жильем и т.п.!

Как защитить себя в таком случае? Формировать финансовый резерв на случай ситуации, которая может быть никогда и не случится?

Дешевле застраховаться, чем не застраховаться

Для событий, вероятность которых не очень высока и которые могут носить катастрофические последствия, куда рациональнее использовать страхование, нежели резервировать под эти цели огромные средства. За счет использования мультипликаторов и малой вероятности события можно, потратив сравнительно небольшую сумму, создать для себя серьезный резерв. А высвобожденные средства направить в доходную часть портфеля, где доход от их инвестирования окупит стоимость страхования.

Поэтому в резервной части портфеля используются инструменты накопительного/инвестиционного и рискового страхования жизни и имущества. Это экономически более целесообразно.

Таким образом, можно определить смысл ликвидной и защитной части, который заключается в том, чтобы человек не “залазил” в доходную часть своего портфеля, чтобы его самые заветные мечты и цели были непременно реализованы.

Ошибки при реализации портфельного подхода, почему депозит — это плохо?

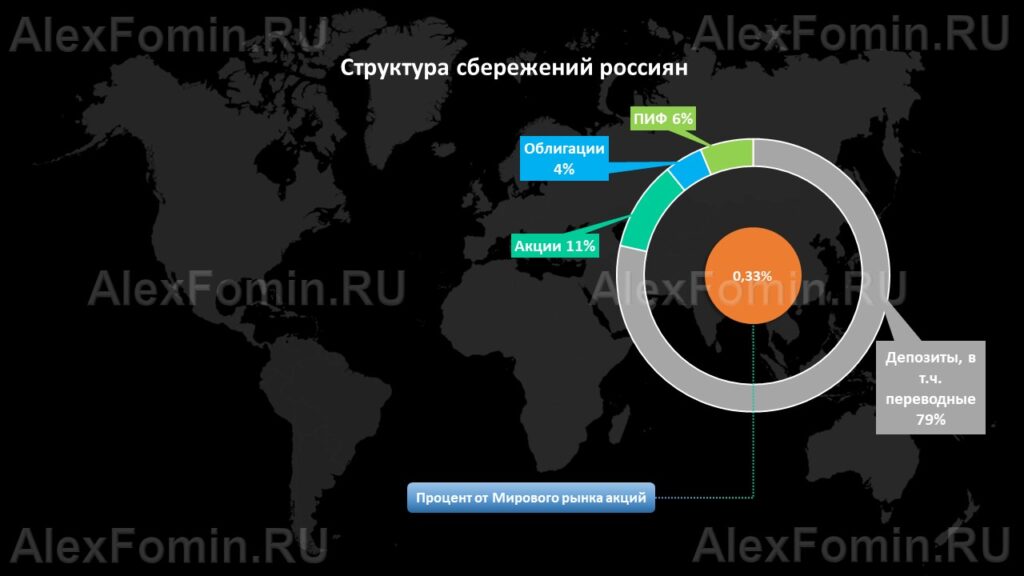

В России люди обладают довольно низким уровнем финансовой грамотности, и мало кто знает, а тем более применяет портфельный подход в своем финансовом планировании. Часто люди предпочитают использовать для целей своих накоплений обычный банковский депозит. Из года в год они ходят в банк, где сотрудники стараются предложить какую-нибудь хорошую ставку на текущий момент. Аргументируют клиенты это тем, что “а вдруг понадобится?!”, “а вдруг что случится? пусть лежат на черный день”. И вот, идут годы, а “черного дня” так и не наступает, а деньги все лежат на депозите и с каждым годом обесцениваются все больше.

Основная ошибка тут в том, что:

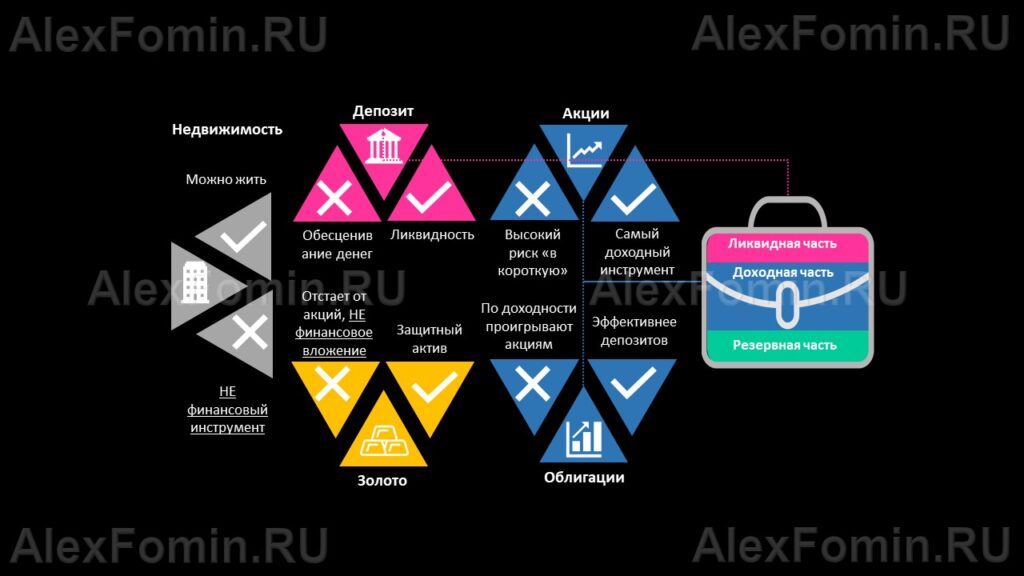

Люди пытаются использовать инструменты ликвидной части финансового портфеля (депозит) в качестве инструмента доходной и резервной части. В этом случае депозит, как как инструмент инвестирования, тяжело назвать хорошим активом.

Так ли надежен депозит?

Многие считают, что депозит — это надежно, ведь деньги застрахованы до 1,4 млн. На бумаге это действительно так.

Однако, знаете ли вы, каковы резервы АСВ от объема всех депозитов? На момент написания статьи объем депозитов в банках РФ превышает 47 трлн. руб., а это почти вдвое превышает внутренний гос. долг РФ. Неужели кто-то и правда думает, что государство будет формировать столь огромные резервы на случай системного банковского кризиса?! Конечно же нет.

Когда-то объем средств, хранящихся в резервах АСВ, составлял рекордные 2% от всей депозитной массы. Раньше размер страховой суммы составлял 700 тыс. руб., а уже с декабря 2014 г она составила 1,4 млн. руб. Затем началась череда санаций и отзывов лицензий у банков. Вот только фонд АСВ был сформирован из расчета выплаты на одного вкладчика до 700 тыс., а теперь выплачивать пришлось уже 1,4 млн. Таким образом, резервы фонда довольно сильно сократились, и сейчас составляют доли процента.

Справедливости ради стоит отметить, что гарантия все-таки есть, плюс есть открытая в Центральном банке кредитная линия, задолженность по которой АСВ почти погасило. Только актуально это для сравнительно небольших банков, при общей стабильности банковской системы. В случае серьезного системного банковского кризиса и гипотетическом банкротстве крупных банков, АСВ не станет спасательным кругом.

Поэтому инструменты фондового рынка будут предпочтительнее во всех отношениях, на длинных сроках фондовый рынок способен показать куда большую доходность при сопоставимых уровнях риска. Подробнее вы можете почитать по ссылке.

Вас же я хочу поблагодарить за терпение, поскольку статья, получилось не самой короткой, и пожелать вам успешных инвестиций с применением портфельного подхода.

Добавить комментарий